公開日:2020年4月28日

金融商品の非課税制度であるNISAについて、ここではそのメリットとデメリットについて説明します。

目次

NISAのメリット

配当や譲渡益にかかる税金が非課税になる

NISAの最大のメリットといえばなんといっても金融商品の配当金や譲渡益に対してかかる税金が非課税になるということでしょう。

通常、株式や投資信託などで資金を運用するとき、配当を受けたり譲渡益など利益が出た場合には約20%の税金がかかります。

ですが、NISAを利用することでその税金が非課税となるのです。

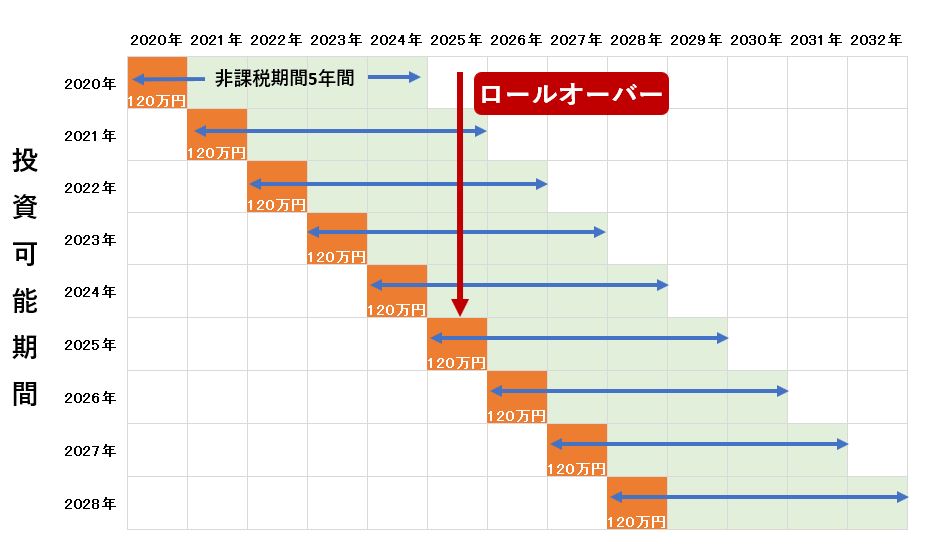

NISAを利用することにより税金がかからなくなる非課税投資枠は毎年120万円で、非課税期間は5年間です。

この非課税投資枠には購入の際の手数料や消費税は含まれず、購入時の単価×数量の約定価格が120万円までということです。

この非課税枠があることによって、株式や投資信託などの金融商品にかかる税金が非課税となるということがNISA最大のメリットです。

なお、NISAの非課税枠が120万円で非課税期間が5年間ということは、毎年上限である120万円ずつNISA口座で投資をしていくと5年目には120万円×5年間で合計600万円の投資をしたことになります。

つまり、毎年投資した分の非課税期間は5年経つと順次終了していくので非課税で同時に保有できる金融商品は600万円が最大となります。

NISAは現在のところ2028年までの制度となっていますので、NISAを使って金融商品を購入できるのは2028年までとなり、2028年中に購入した金融商品は2032年まで非課税で保有できます。

非課税期間が終了したあとは、保有している金融商品を翌年の非課税投資枠に移管することで引き続き5年間非課税で保有することができます。

これを「ロールオーバー」といいます。

少額からの投資が可能

さらに、少額から始められるというメリットもあります。

一般NISAの年間の非課税投資枠は120万円ですが、もちろん毎年120万円分金融商品を購入しなければいけないわけではありません。

さらに、1年のなかで120万円を超えなければ何回に分けて購入しても非課税のメリットを受けることができますが、使い切らなかった枠は翌年以降に繰り越すことはできないので注意してください。

また、有名企業の銘柄には数万円で購入できるものもあったり、投資信託でも1万円以内、ネット証券では100円から購入できるものもあるので初めての投資でも実際に試してみることができ、肌感覚を養うことができます。

リスク分散ができる

このように、NISAでは少額から投資をすることができ、さらに上場株式や投資信託、ETF(上場投資信託)、REIT(不動産投資信託)などさまざまな金融商品が対象となっているので異なる商品に分散して投資をすることで収支が安定し、リスクを分散することができます。

単一銘柄に集中して投資することはリスク回避の観点からおすすめできないので、このように幅広い金融商品から選択できるということはメリットの一つといえます。

さらに、NISAでは信用取引は対象外となっているので、投資した以上の損失は生じません。

(購入手数料などを含めると収支はマイナスになることがあります。)

NISAのデメリット

NISAにはとても大きなメリットがある一方で、気をつけるべきこともあります。

NISAのデメリットとしては以下のようなものがあります。

NISAは新規投資が対象

NISAで非課税の恩恵を受けるためには、NISA口座での新規の投資が必要です。

そのため、現在保有している株式や投資信託をNISA口座に移すことはできません。

NISA口座は1人1口座しか開設できない

NISA口座は1人1口座しか開設できず、複数の金融機関にNISA口座を開設することはできません。

ただし、開設する金融機関は1年単位で変更することは可能です。

非課税枠の未使用分を繰り越せない

年間の非課税枠は120万円のため、その年に120万円分の金融商品を購入せず、非課税枠が残ったとしても翌年以降には繰り越すことができません。

その年に未使用分があっても、仮に1年目で80万円分しか使用しなかったとしても翌年の上限額は120万円のままです。

他の口座と損益通算や損失の繰越しができない

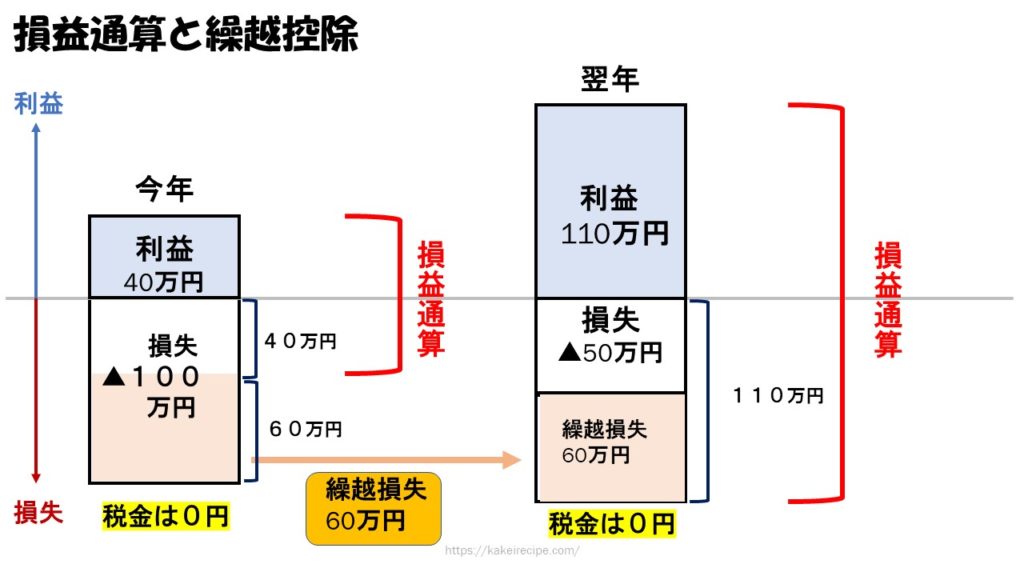

損益通算とは、たとえば、株式投資で5万円の譲渡益が出た場合、通常はその5万円に対して税金がかかりますが、別の投資で3万円の損失があった場合に、譲渡益(5万円)から損失(3万円)を差し引いた2万円に対して課税されるという仕組みです。

このように損益通算することにより納める税金を安くすることができます。

また、損失の繰越(繰越控除)とは、損益通算しても通算しきれなかった損失を、確定申告をすることによって翌年以降最長3年間繰り越すことができる制度です。

たとえば、今年100万円の損失と40万円の譲渡益があった場合、損益通算すると今年は譲渡益、つまり所得はなかったことになります。

さらに、60万円分の損失(繰越損失)が残りますので、その分を翌年以降の損益通算の際の損失として計上することができるということです。

ですが、NISAで取引した損益は一般口座や特定口座など他の口座と損益通算や損失の繰越しをすることはできません。

損失が出ていても課税対象となる場合がある

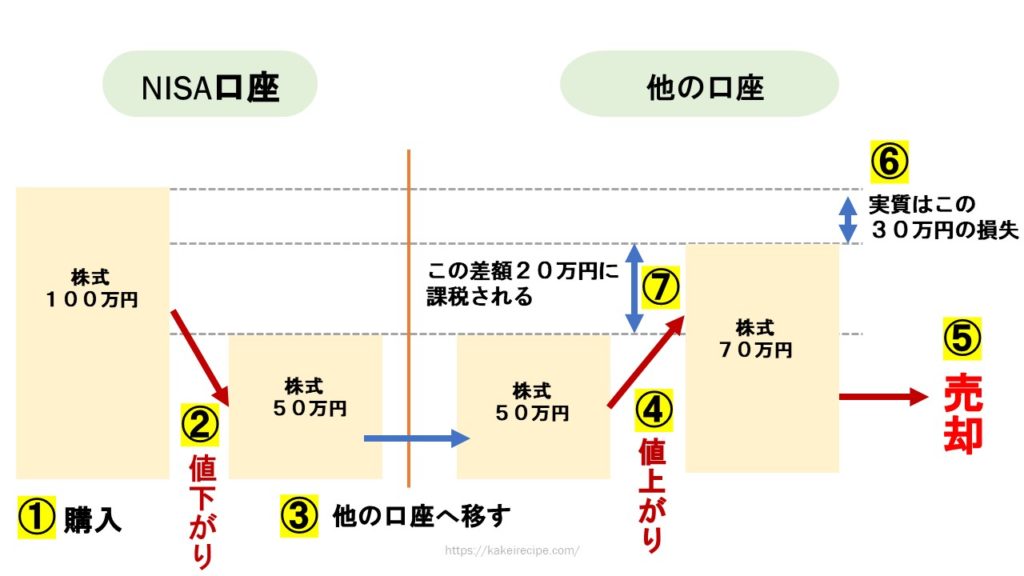

これは、NISA口座から他の口座(一般口座や特定口座)に資産を移した場合に起こる可能性がある問題です。

たとえば次のようなケースです。

その後50万円まで値下がり(②)した後、他の口座(一般口座や特定口座)に金融資産を移します(③)。

その後株式が70万円まで値上がりした後(④)、売却(⑤)したとします。

100万円で購入したものを70万円で売却したのですから、30万円の損失(⑥)が出たことになるので、本来であれば税金はかかりません。

ですが、NISA口座から他の口座へ移した段階で50万円でこの株式を購入した場合と同様に扱われるので、70万円で売却した場合は50万円との差額である20万円(⑦)に対して税金が課されることになるのです。

つまり、資産を他の口座(一般口座や特定口座)に移し、値上がりした場合、当初の購入価格からみると損失が出ていても課税対象になるということです。

この点は注意してください。

さいごに

ここでは、NISAのメリットとデメリットについて説明をしました。

NISAのメリットをしっかりと活かし資産運用に役立ててください。

- 配当や譲渡益にかかる税金が非課税になる

- 少額からの投資が可能

- リスク分散ができる

- NISAは新規投資が対象

- NISA口座は1人1口座しか開設できない

- 非課税枠の未使用分を繰り越せない

- 他の口座と損益通算や損失の繰越しができない

- 損失が出ていても課税対象となる場合がある