公開日:2020年4月30日

株式投資の銘柄選びの際によく登場するものに「PER」という指標があります。

ここでは、「PER」は万能な指標なのかという観点から「PER」の計算方法と「PER」を使った投資判断を行う際の注意点などをご紹介します。

目次

PERは株が「割安」か「割高」かを見る指標

PER(株価収益率)とは、その会社が出している利益と比べて今の株価が「割安」なのか「割高」なのかを見る指標で、株式投資をするうえでとても大切な指標のひとつです。

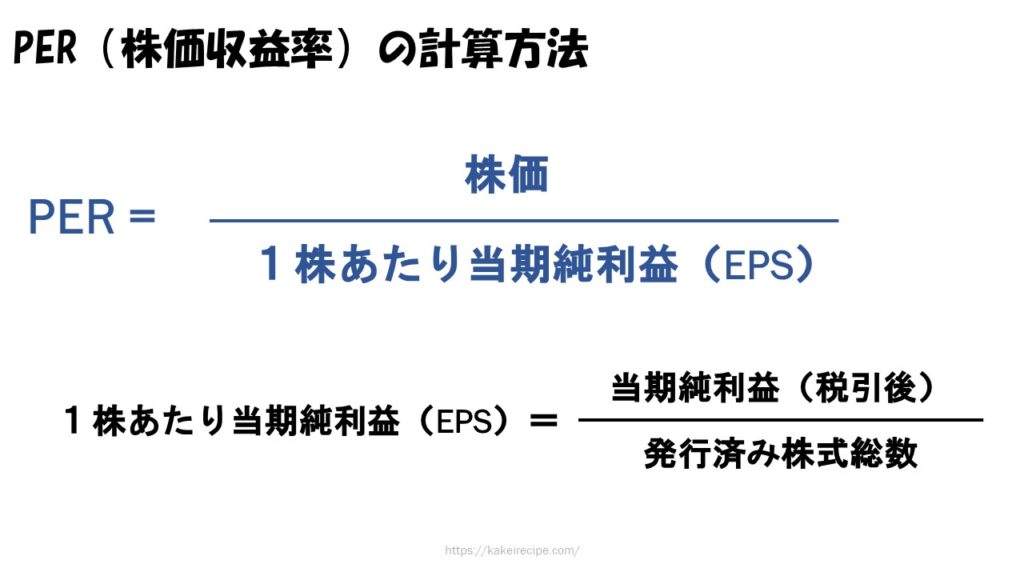

株価を1株あたり当期純利益(EPS)で割ることによって求めることができ、単位は「倍」で表します。

1株あたり当期純利益(EPS)とは、会社の最終利益である「純利益」を「発行済み株式数」で割ったものです。

そうすると、この会社の株価が現在3,000円だとします。

EPSが200円ですから、3,000円÷200円=15倍となります。

この15倍がこの会社のPERとなり、株価が1株あたり当期純利益の15倍の値段がついているということを意味し、会社を丸ごと買い取った場合、何年分の利益でその買い取った価格の元が取れるかと言い換えることができます。

PERが高いと「割高」、低いと「割安」

では、このPERからどのように割安感を判断するかというと、PERが高ければ「割高」で、PERが低いと「割安」であると判断できます。

会社を丸ごと買い取る例で考えると、30年(PER30倍)で元が取れる会社より、15年(PER15倍)で元が取れる会社のほうがお得なお買い物と言えます。

PERの目安は?

一般的にPERは15倍以下であれば現在の株価は割安であると判断できます。

ただ、注意しなければいけないことは、PERの水準は業種によって異なるということです。

経済情勢に左右されやすかったり、資源価格に影響を受けやすいなど業種によって状況は異なるのが原因です。

なので、気になる銘柄が割安かどうかを判断する際は同業種の銘柄とPERを比較するとよいでしょう。

PERが低ければ「買い」か?

PERが低ければ即買ってもよいのかといえばそうではありません。

まず、PERの計算に使うEPS(1株あたり当期純利益)は予想値であるということです。

現時点での当期純利益というのは企業が発表する予想値です。

株式投資は将来へ向けての投資となるので、その計算に使う純利益も確定した金額ではなく、今季の予想であるということです。

たとえば、今季の純利益を高く評価していた場合、現在の株価に対してPERの値は低くなります。

ですが、いくらPERが低くなるといっても、今後企業の業績が悪化していく見込みがあるのならば、その株式は割安とはいえません。

結果、株価が下がってしまっては投資額に対して損失が出てしまうことになります。

PERが高い銘柄は絶対に買ってはいけないのか?

では逆に、PERが高い銘柄はどうでしょうか。

一般的にPERは低いほうが将来利益が出る可能性が高いというのは事実です。

ですが、PERが高いからといって絶対に手を出してはいけないということではありません。

今後、大きな業績の伸びが期待できる企業であれば多少PERが高いものでもさらに株価が上昇する可能性もあるのですから。

利益が今後何倍にもなると予想されるのであれば、PERが30倍でも割高とは言えない場合もあるでしょう。

極端にPERが高い銘柄は手を出さない

そうはいっても極端にPERが高い銘柄には手を出すべきではありません。

たとえばPERが100倍を超える銘柄があったとします。

これは、元を取るのに100年以上かかるということを意味し、その100年分の利益が織り込まれている状況となっています。

毎年利益が高く伸び続けるのであれば株価は上昇する可能性はありますが、危険な賭けであると言えます。

さいごに

ここまで見てきたように、PERはその株式の株価が割安かどうかを判断するためのとても便利な指標ですが、PERさえ見れば間違いないといえるほどの万能な指標ではありません。

PERだけを頼りに投資判断をせずに、企業の業績や将来性など総合的に判断することが大切です。